Après la garantie dommages aux biens, en cette fin d’année, les établissements publics vont rencontrer une nouvelle difficulté avec celle de leur garantie obligatoire automobile.

En effet, après la variation importante des coûts des réparations, des véhicules épaves plus fréquents, et le retrait d’un acteur important étranger au 1er janvier 2025, bouleversent totalement le programme assurance Automobiles 🚙 de ces derniers

⛔️ De nombreux Appels d’Offres reviennent infructueux…faute d’offre.

💡Dans le cadre d’une procédure dite de « gré à gré » , R. 2122-2 du code des marchés publics, Assurances Sécurité , peu étudier chaque dossier et répondre à vos besoins afin que vos véhicules puissent circuler normalement au 1er janvier 2025.

✅ N’hésitez pas à me contacter : lille@assurancessecurite.com ✅

Le montant de la taxe attentat passera à 6,50 €, par contrat d’assurance de « Dommages », à partir du 1er Juillet, contre 5,90 € précédemment ; La dernière évolution datée de Janvier 2016 : Passage de 4,30 € à 5,90 €

Deux arrêtés viennent de paraître, le jeudi 28 décembre 2023 , qui relèvent les cotisations des contrats d’assurance pour les catastrophes naturelles et le fonds de garantie des victimes.

Pour le contrat d’assurance habitation, il passera de 12 à 20% au 1er janvier 2025

Pour le contrat automobile, le taux de cotisation passera au 1er janvier 2025 de 6 à 9% sur les garanties vol et incendie.

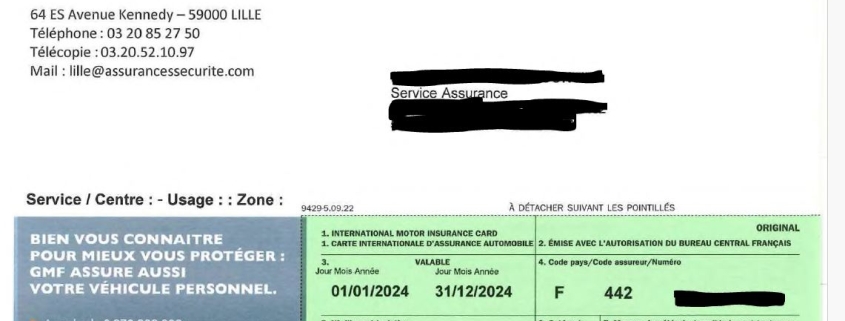

Le décret relatif à la suppression de la « carte verte » automobile été publié au Journal Officiel du samedi 9 décembre 2023. Ce décret représente une avancée importante dans la simplification de la vie administrative des Français en supprimant l’exigence de possession de la « carte verte » automobile pour circuler.

A compter du 1er avril 2024, la carte verte disparaitra pour l’ensemble des véhicules immatriculés ; Les conducteurs de véhicules non immatriculés soumis à obligation d’assurance, comme les trottinettes électriques, resteront toutefois tenus de présenter une carte verte lors de contrôle.

Le réassureur public souligne l’intensité très anormale des inondations qui ont touché le Pas-de-Calais et le Nord en novembre, et la nécessité de renforcer les dispositifs de prévention dans la région.

550 millions d’euros : c’est le coût, pris en charge dans le cadre du régime cat’ nat’, des dégâts causés par les importantes inondations qui touchent en ce mois de novembre les Hauts-de-France, en particulier le Pas-de-Calais, selon une première estimation par CCR, Caisse centrale de réassurance.

Source ARGUS DE L’ASSURANCES

Le lourd tribut payé par les collectivités locales

Deux mois après les violences urbaines, la fédération dresse un nouvel état des lieux. Pour les assureurs, plus de la moitié de la facture concerne les dommages aux biens des professionnels, et pour près du tiers, ceux des collectivités locales

Les assureurs recensent 15 600 sinistres relatifs aux émeutes, pour un coût total de 730 millions d’euros. Les dommages aux biens des professionnels représentent 41 % des déclarations de sinistres et 65 % du coût total. Les dommages aux biens des collectivités locales représentent 4 % des déclarations de sinistres et 27 % du coût total. Les dommages aux véhicules représentent 46 % des déclarations de sinistres et 6 % du coût total. Les autres dommages aux biens des particuliers représentent 9 % des déclarations de sinistres, et 2 % du coût total.

Source ARGUS DE L’ASSURANCE

Soumises aux procédures du code des marchés publics, les grandes collectivités se heurtent au désengagement des assureurs. Dans le même temps, elles cherchent à améliorer leur culture du risque.

Pour la première fois, au 1er janvier 2023, des établissements publics se sont retrouvés sans assureur, comme ce fut le cas pour le Port de Marseille. « On constate que certaines collectivités ne tiennent pas compte du contexte assurantiel et n’acceptent pas les hausses des tarifs. Ainsi, elles font face à des procédures infructueuses et se retrouvent donc à devoir s’auto-assurer sur certains risques », indique Florence Vallon.

Source ARGUS DE L’ASSURANCE

Selon l’étude 2022 de l’association professionnelle SRA sur les coûts des réparations des sinistres de collision, il existe de fortes disparités d’un département à l’autre…

D’après ce classement, en 2022, les départements enregistrant le plus de sinistres autos sont, dans l’ordre : les Bouches du Rhône (13), le Nord (59) puis le Pas-de-Calais (62). Ceux qui en ont eu le moins sont la Meuse (55), les départements de Savoie (73 et 74), ainsi que le Cher (18).

Concernant les coûts des réparations après un sinistre, c’est en Corse (2A et 2B) que la facture est la plus élevée (32% de plus que la moyenne nationale) suivi de Paris (75, +29%) et par les Bouches du Rhône (13, +23%). À l’inverse, c’est dans les Côtes-d’Armor (22) que l’on paye le moins cher ces réparations (25% de moins que la moyenne nationale)…

Source ARGUS DE L’ASSURANCE –

Le Conseil des ministres a approuvé une ordonnance visant à simplifier le dispositif de reconnaissance et d’indemnisation des conséquences des sécheresses sur le bâti, alors que la facture 2022 s’élève à 2,9 milliards d’euros pour ces sinistres.

La nouvelle ordonnance du gouvernement assouplit aussi les critères de reconnaissance de l’état de catastrophe naturelle et permet de mieux prendre en compte la situation des communes qui sont adjacentes et limitrophes aux communes qui sont reconnues en état de catastrophe naturelle.

Sources ARGUS DE L’ASSURANCE – 09/02/2023

Parmi les périls les plus coûteux à l’échelle de la planète, les sécheresses et vagues de chaleur prédominent, traduisant l’avancée du changement climatique. L’année 2022 a ainsi été la cinquième année la plus coûteuse jamais enregistrée pour les assureurs. Ce sont exactement 421 événements de catastrophes naturelles importants qui ont été enregistrés en 2022, un chiffre supérieur à la moyenne du 21e siècle, qui s’établit à 396 événements par an.

Source Argus de l’assurance 26/01/23

Actualités

123RFVous n’avez pas d’offres AUTO pour le 01/01/2025 ?25 octobre 2024 - 14 h 55 min

123RFVous n’avez pas d’offres AUTO pour le 01/01/2025 ?25 octobre 2024 - 14 h 55 min Tout savoir sur la « taxe attentat » qui augmente au 1er juillet 20243 juin 2024 - 16 h 00 min

Tout savoir sur la « taxe attentat » qui augmente au 1er juillet 20243 juin 2024 - 16 h 00 min Pourquoi le prix de vos contrats d’assurance va augmenter ?10 janvier 2024 - 12 h 23 min

Pourquoi le prix de vos contrats d’assurance va augmenter ?10 janvier 2024 - 12 h 23 min Publication du décret portant sur la suppression de la « carte verte » automobile10 janvier 2024 - 12 h 13 min

Publication du décret portant sur la suppression de la « carte verte » automobile10 janvier 2024 - 12 h 13 min

Nos Agences

Siège Social

55 Boulevard Watteau

59300 Valenciennes

Tél : 03.27.41.76.71

Établissement secondaire

64 ES Avenue Kennedy

59000 Lille

Tél : 03.20.85.27.50

123RF

123RF